סקירה מאת מאת גיא אלפאי מחב' קומודקס.

שלום לכולם,

שוק הגרעינים ממשיך במגמת הירידה. ביום שני האחרון פורסם דו"ח ההיצע והביקוש החודשי של ה-USDA.

הדו"ח מצביע על יבול גדול במיוחד בארה"ב ועליה ביחס המלאי לשימוש של פולי הסויה לרמות שלא נראו מאז 2020. בתירס, תנאי מזג האוויר האידאליים משוקפים בנתון היבול ליחידת שטח אשר היה מעל הצפי, אך מנגד, ירידה בשטחי הזריעה הובילה לכך שיחס המלאי לשימוש היה נמוך מהצפי וגרר עליות במחירי התירס.

בבחינת נתוני המאקרו, נתון האינפלציה שהתפרסם ביום רביעי בארה"ב הצביע על האטה נוספת באינפלציה בארה"ב. נתון האינפלציה עמד על 2.9% לעומת צפי של 3.0%. יש לתת את הדעת על כך שמרבית העליה במדד האינפלציה החודש מיוחסת לרכיב השכירות, אשר לעיתים איננו משקף באופן מדויק תנועות בזמן אמת מכיוון שחוזי שכירות אינם מתעדכנים באופן תדיר . באופן כללי, מדדי המניות הגיבו לפרסום בעליות קלות ותשואות האג"ח האמריקאי גם הן לא הגיבו בתנודות משמעותיות. השוק מתמחר סבירות גבוהה לפיה הפדרל ריזרב יוריד את שער הריבית ב-25 נ"ב בחודש ספטמבר.

נפט ה-WTI נסחר הבוקר ב- 77.12 דולר לחבית. האינדיקציות שצוינו מעלה בנוגע לאינפלציה בארה"ב מתלוות לנתונים מרחבי העולם המצביעים על האטה באינפלציה והאטה בפעילות הכלכלית. המצב מודגש ביתר שאת בסין אשר סובלת מהאטה רוחבית למדי. נתוני מכירות הרכבים לחודש יולי בסין נמוכים ב-5.2% מהנתון המקביל בשנה שעברה ומצטרף לצבר נתונים המעידים על דישדוש עמוק בכלכלה הסינית. במקביל, הדו"חות השבועיים של משרד האנרגיה האמריקאי מצביעים על כך שביקושי הנפט בארה"ב אכן מחזיקים מעמד לעת עתה וומועריך כי עמדו על 20.25 מיליון חביות ליום במהלך השבוע שעבר, כאשר ביקושי הבנזין עמדו על 9.05 מיליון חביות ליום. מבחינת נתוני המלאם, הדו"ח הציג עליה קלה במלאי הנפט בסך 1.36 מיליון חביות אך מנגד נרשמה ירידה של 2.98 מיליון חביות בבנזין ו-1.67 מיליון חביות בתזקיקי הדיזל. החזית הגיאופוליטית ממשיכה לייצר תנודתיות בשוק כאשר ביום שני השבוע מחירי הנפט זינקו ב-3.07 דולר לחבית על רקע החשש ממתקפה איראנית קרובה על ישראל אשר עשויה להוביל להסלמה איזורית.

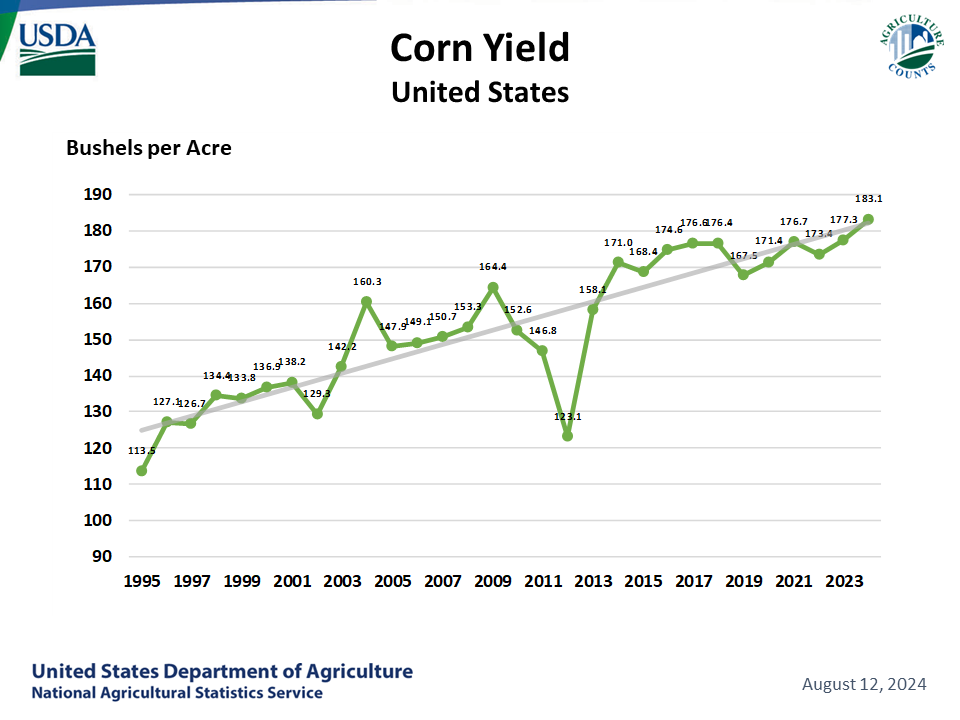

התירס נסחר הבוקר ב-382 סנט לבושל. דו"ח ה-USDA נתן משנה תוקף לאינדיקציות אשר התקבלו במהלך השבועות האחרונים והצביעו על עליה ניכרת בתפוקת התירס האמריקאית. התפוקה ליחידת שטח מוערכת ב-183 בושל לאייקר, שיא כל הזמנים,, המיוחס לשיפורים טכנולוגיים ולתנאי מזג האוויר הטובים ששררו במהלך החודשים האחרונים בחגורת התירס. מנגד, הדו"ח הצביע על ירידה של כ-800,000 אייקר בשטחי זריעת התירס, ומשכך תפוקת התירס הכוללת מוערכת ב-15.147 מיליארד בושל, סביב ממוצע ההערכות בארה"ב. על פי הדוח, יחס המלאי לשימוש נשחק כתוצאה מירידה במלאים, ועלייה קלה בהערכות ה-USDA לגבי שימושי התירס, בעיקר סביב היקפי היצוא מארה"ב. במקביל לפרסום הערכות היבול האמריקאי, אוקראינה מדווחת על פגיעה ביבולי התירס שלה עם צפי לתפוקה של כ-24 מיליון טון, ביחס ל-30 מיליון טון בשנה שעברה, זאת על רקע תנאי מזג האוויר אשר פקדו את גזרת הים השחור במהלך החודשים האחרונים, והשפיעו בין היתר גם על יבולי החיטה הרוסיים. מלאי האתנול האמריקאיים רושמים מגמת עליה בשבועות האחרונים על רקע סיומה של 'עונת הנהיגה' והאטה עונתית בביקושי הבנזין אשר מגיעה באופן טיפוסי בסוף חודש ספטמבר. תמונת המצב בשוק התירס נותרה דובית למדי כאשר על אף הירידה בשטחי הזריעה בארה"ב, יבול התירס נותר מעל הצפי. היבול הנוכחי מתקדם מהר מהממוצע הרב שנתי כאשר ישנם דיווחים כי באזורים מסוימים בארה"ב כבר החלו בקציר התירס.

הספקולנטים בתירס צמצמו בשבוע שעבר את פוזיציית השורט שלהם ב- 52,551 חוזים ואופציות ועומדים על 242,545 חוזים ואופציות בשורט. פוזיציית הספקולנטים בשורט נותרה משמעותית וסביר להניח כי היא מקצינה חלק מהתנועות בשוק, לדוגמא, העלייה במחירי התירס של כ-7 סנט לבושל לאחר פרסום דו"ח ה-USDA עשויה להיות מיוחסת לסגירה של פוזיציות שורט.

יבול התירס בארה"ב – תפוקה ליחידת שטח (בושל לאייקר):

הסויה נסחרת הבוקר ב-958 סנט לבושל, ונמצאת במחירי שפל של 4 שנים עם שובה לרמת המחירים טרום מגפת הקורונה. דו"ח ההיצע והביקוש האחרון של ה-USDA הוביל לירידות חדות במחירי פולי הסויה אשר ירדו, נכון לכתיבת שורות אלו, כ-22 סנט ממועד פרסום הדו"ח. הדו"ח הכיל מספר ידיעות דוביות עבור מחירי הסויה, בין היתר עלייה של 3% בשטחי הזריעה בארה"ב, עלייה של 1.2 בושל לאייקר בתפוקה ליחידת שטח וצפי ליבול ברזילאי גדול נוסף. שילוב הידיעות הללו מביא את יחס המלאי לשימוש בארה"ב לשיא של 4 שנים, ואת יחס המלאי לשימוש בעולם לשיא כל הזמנים. יבול הסויה האמריקאי נמצא בתקופה הקריטית כאשר כ-72% מאזורי הסויה מצויים בשלב הPod-setting הקריטי לקביעת היקף היבול הסופי, ודווח כי 68% מהיבול מדורג במצב מצוין. התפוקה ליחידת שטח שהוערכה על ידי ה-USDA עומדת על 53.3 בושל לאייקר, הנתון הגבוה ביותר בהיסטוריה של יבולי הסויה בארה"ב. תחזיות מזג האוויר הנוכחיות אינן מצביעות על סיכונים בטווח הזמן הקרוב, אך יש לקחת בחשבון כי עדיין קיימים סיכונים ליבול הסויה האמריקאי. עונת הזריעה בברזיל צפויה להתחיל בספטמבר כאשר ה-USDA נוקב בהערכותיו ביבול שיא נוסף אשר יעמוד על 169 מיליון טון. לאור תמונת המלאים שתוארה לעיל, העולם עשוי להימצא בעודף משמעותי של פולי סויה במהלך השנה הקרובה.

יחס מלאי לשימוש פולי סויה – עולמי:

שמן הסויה נסחר הבוקר ב-40 סנט לפאונד. הירידות החדות במחירי הפולים בחודש האחרון השפיעו באופן ניכר על מחירי השמן והכוספה, אם כי דינמיקות פנימיות בשוק השמנים הצמחיים תומכות במחירי השמן במידה מסוימת, המוחזק לבינתיים מעל ה-40 סנט לפאונד. מגמות בשוק הביו-דיזל תמכו לאחרונה במחירי השמנים, כשאינדונזיה החליטה להציב יעד להגעה ל- B50, קרי 50% שמן צמחי (בעיקר שמן דקל) מהול בבנזין בתחנות הדלק והתעשייה, עד שנת 2025. כיום המדינה נוהגת במדיניות B35 (35% שמן דקל מהול בבנזין), ולאחרונה הטמיעה את מדיניות ה-B50 במגזר התחבורה הציבורית במדינה, בעיקר להנעת רכבות, כפיילוט למדיניות הכוללת בעתיד. בינתיים שימושי שמן הדקל בתעשייה ובצריכה בפרטית במלזיה צוברים תאוצה, ולצד עלייה ניכרת ביצוא השמן מהמדינה בשבועות האחרונים, המלאים במדינה נשחקים ועומדים על המספר הנמוך ביותר מזה 4 חודשים, על אף עלייה ניכרת בתפוקה. ככלל, השימוש בדלקים ביולוגיים הולך וגובר, מגמה שתומכת במחירי השמנים הצמחיים שמוזרמים ברובם לתעשייה. אולם, תמורות אחרונות שחלו בשוק השמנים בארה"ב עלולות לשנות את תמונת הביקושים לסחורה. כפי שציינו בסקירה הקודמת, ארה"ב הותירה לאחרונה יבוא משמעותי של שמני בישול משומשים מברזיל, צעד שעלול ללחוץ את מחירי שמן הסויה מטה. יש שמעלים את המשך מדיניות יבוא השמנים המשומשים בספק, לאחר מספר של תקריות בהן נגרם נזק לכלים כתוצאה משימוש בדלקים משומשים שמקורם בסין. ככלל, יבוא השמנים המשומשים לשטחה של ארה"ב תופס תאוצה בשנים האחרונות, והתפתחויות בזירת שמני הבישול המשומשים צפויים להשפיע במידה רבה על מחירי שמן הסויה בהמשך, וכתוצאה מכך גם על מחירי הכוספה. כוספת הסויה נסחרת הבוקר ב-306 דולר לטון ומתקרבת למחירי השפל שנראו בתקופת מלחמת הסחר, בה נסחרה כוספת הסויה קרוב ל-280$ לטון. השילוב של הדינמיקות בשוק השמנים בחודשים האחרונים והירידה במחירי הפולים לוחצים כלפי מטה את מחירי הכוספה, כאשר שחקנים רבים בשוק נמצאים בדילמה בנוגע להתכסות עתידית או המתנה לירידות מחירים נוספות.

הספקולנטים בפולי הסויה צמצמו בשבוע שעבר את פוזיציית השורט שלהם ב-9,575 חוזים ואופציות ועומדים על 169,016 חוזים ואופציות בשורט. בשמן הסויה הספקולנטים הגדילו את פוזיציית השורט שלהם ב-19,682 חוזים ואופציות, וכעת הפוזיציה שלהם עומדת על 79,269 חוזים ואופציות בשורט. בכוספה הספקולנטים הרחיבו את פוזיציית הלונג ב-10,279 חוזים ואופציות ועומדים כעת על 42,009 חוזים ואופציות בלונג.

החיטה נסחרת הבוקר ב- 555 סנט לבושל, חיטת שיקגו הרכה נסחרת ב-445 סנט לבושל וחיטת מטיף נסחרת ב-206 יורו לטון. קציר החיטה בארה"ב מתקרב לסיומו ולוחץ כלפי מטה את המחירים ומנגד, הפגיעה ביבול האירופאי נותנת את אותותיה כאשר הצפי הינו ליבול החיטה הנמוך ביותר מאז 2018. משרד החקלאות הצרפתי הוריד את הערכות היבול ב-3.4 מיליון טון ל-26.3 מיליון טון. הצפי ליבול הכולל ביבשת אירופה עומד על כ-116.5 מיליון טון, כאשר בנוסף לפגיעה בכמות החיטה, צפויה גם פגיעה באיכויות החיטה שיצאו מאירופה. הפער בין היבול האמריקאי לבין היבול האירופאי בא לידי ביטוי בכך שחיטת מטיף התחזקה בכ-16$ לטון ביחס לחיטת קנזס מתחילת חודש יוני. ידיעה נוספת אשר השפיעה באופן רגעי על שוק החיטה הינו פרסום המכרז החריג של GASC – סוכנות רכש החיטה המצרית. על אף שהתפרסם במכרז כי המצרים מעוניינים לרכוש כ-3.8 מיליון טון חיטה, הם רכשו כ-280,000 טון בלבד במחיר ממוצע של 242$ לטון FOB. המכרז הינו חריג יחסית לדפוסי הרכש הסטנדרטיים של סוכנות הרכש המצרית והוביל לספקולציות כי המצרים מעוניינים להגדיל את מלאי החירום שלהם, בין אם כתוצאה מהמחירים האטרקטיביים ובין אם כתוצאה מחוסר היציבות במזרח התיכון והסיכונים להסלמה נרחבת. עקב מחסור בהצעות, המצרים לא יכלו למלא את המכרז במלואו. הרכש החריג בא על רקע מחסור בסחורה מגזרת הים השחור, שמודגש במיוחד על רקע הסיכונים במתגברים בגזרת אוסיה-אוקראינה. לאחרונה, הצבא האוקראיני החל בפשיטה קרקעית לתוך מחוז קורסק שברוסיה, אשר אמון על כ- 6% מתפוקת החיטה של רוסיה. הסיכון העיקרי נובע מכך שמדובר באירוע אשר עשוי להחריף את העימות ולהוביל לעליה נוספת בפרמיות ההובלה מהים השחור ולהחמיר את בעיית המחסור אשר מתקיימת בגזרת הים השחור.

הספקולנטים בחיטת קנזס הקטינו את פוזיציית השורט שלהם ב-2,045 חוזים ואופציות ועומדים על 32,603 חוזים ואופציות בשורט. בשיקגו, הספקולנטים הקטינו את פוזיציית השורט שלהם ב-577 חוזים ואופציות ועומדים על 26,431 חוזים ואופציות בשורט.

מחירי השעורה (Malting Barley) בשוק האירופאי עומדים על 242 יורו לטון. דו"ח ה-USDA הצביע על ירידה בהיקפי היצוא של האיחוד האירופי בכ-400,000 טון על רקע הפגיעה ביבולים, אך מנגד ניתן לראות כי אוקראינה וקזחסטן צפויות להשלים את הפער. יבול השעורה השנתי מוערך ב-145 מיליון טון, ירידה קלה מההערכות הקדומות שניתנו בחודש יולי, וכ-2% מעל היבול של שנה שעברה. חברת RMI Analytics מעריכה את היבול העולמי ב-143.6 מיליון טון, בעיקר על רקע הפגיעה ביבולים באירופה וברוסיה. מזג האוויר הגשום באירופה מוסיף לשבש את הקציר, על אף שבחלק מהמדינות הקציר כבר והשלם במלואו ולוחץ כלפי מטה את המחירים. במקביל ללחץ הנובע מהגעת הקציר לשוק הפיזי, סביבת הביקושים האנמית שליוותה את שוק הבירה העולמי במהלך השנה האחרונה מוסיף להשפיע על שוק השעורה. לאחרונה התפרסם כי מכירות הבירה בגרמניה בחציון הראשון של 2024 ירדו ב-0.9% ביחס לשנה שעברה, כאשר הירידות יוחסו גם הן למזג האוויר הקר והגשום אשר פקד את היבשת. נתון מעניין שהתפרסם בדו"ח של איחוד יצרניות הבירה בגרמניה הינו שהיקפי המכירות בחודש יוני ירדו ב-11% ביחס לשנה שעברה, זאת על אף אליפות אירופה בכדורגל (היורו) שתעשיית הבירה קיוותה כי יביא לנקודת מפנה בביקושים. נקודת האור נמצאת נכון לעכשיו בסין בה נצפתה עליה בביקושי הבירה במהלך החודשים האחרונים, כאשר שלל אירועי הספורט העולמיים בשילוב עם מזג האוויר החם באיזורים רבים בסין הוביל לעליה בביקושים אשר ככל הנראה תשוקף בנתונים הרשמיים בהמשך השנה.

לסיכום, מחירי התבואות מתכנסים לטווחי המחירים שנסחרו בהם טרום הקורונה. יבולים גדולים ברחבי העולם לצד האטה כלכלית ואף חששות ממיתון לוחצים כלפי מטה את שוק התבואות. השוק מחפש את התחתית. שחקנים רבים בשוק הפיזי ממשיכים להתכסות קדימה תוך כדי ירידות בשעה שהספקולנטים עדיין בהימור גדול על ירידות (אם כי צומצם לאחרונה ) .

רמת המחירים הנוכחית בהחלט נתפסת אטרקטיבית לכיסוי קדימה עם מחירי תירס מתחת לרמת 400 לראשונה מזה ארבע שנים וכוספת סויה שמגרדת את רמת 300 דולר. מחירי חיטה מתייצבים אף הם בשפל של שלוש שנים. עם זאת יש לנהל סיכונים בצורה מושכלת.

מצב המלאים באוקראינה ורוסיה וההבנה שהיבול האמריקאי מגיע קרוב לקציר במצב טוב, יעביר את המיקוד של הסוחרים קדימה לרבעון הבא ולתחילת 25 ושם ייתכן שנראה התעוררות מסוימת.

תירס, גרף מחירים שבועי – 5 שנים:

חיטה, גרף מחירים שבועי – 5 שנים:

כוספת סויה, גרף מחירים שבועי – 5 שנים: